Kasutatud kaupade käibemaksuga maksustamise kord

Käibemaksuseaduse alusel saab kasutatud kaupade, originaalkunstiteoste ning kollektsiooni- ja antiikesemete edasimüügil rakendada maksustamise erikorda. Seda ainult juhul kui kaup on ostetud edasimüügi tarbeks, mitte endale kasutamiseks. Käibemaksuseaduse (KMS) § 41 annab maksumaksjale võimaluse valida, kas rakendada maksustamise erikorda või mitte.

Paljude ettevõtjate hulgas tekitab see jätkuvalt küsimusi, et kuidas ja mismoodi see ikkagi täpsemalt käib ning just seda me alljärgnevas artiklis lahti seletamegi.

Maksukohustuslane, kes soetab kasutatud kauba (toome siin näitena auto) edasimüügi tarbeks ning ei kasuta autot enda tarbeks võib, aga ei pea edasi müümisel järgima erikorda.

Enda tarbeks kasutamise all peetakse silmas, et autot ei kasutata enda isiklike sõitude jaoks ja kütust ei tangita rohkem kui müügiks vajalikeks sõitudeks tarvis. Auto remondile võib ka kulutada ainult nii palju, et auto oleks edasimüügikõlbulik.

Erikorra rakendamist saab kasutada juhul kui maksukohuslane on soetanud selle kauba lähtudes ühest järgnevast tingimusest:

- Kaup on ostetud Eesti või teise liikmesriigi isikult, kes ei ole maksukohustuslane (siin juures tuleb olla tähelepanelik, et kogemata ei rakendataks erikorda kolmandate riikide füüsiliste isikute käest soetades);

- Kaup on ostetud Eesti või teise liikmesriigi maksukohustuslaselt, kes ei lisanud kauba müümisel kauba hinnale käibemaksu ning kes ei saanud varem selle kauba soetamisel tasutud käibemaksu tagasi küsida; (samuti jälgida, et tegemist ei oleks kolmandate riikidega)

- Kaup on ostetud Eesti või teise liikmesriigi maksukohustuslaselt, kes juba on rakendanud edasimüügi erikorda.

Erikorraks on marginaali (kauba müügi- ja ostuhinna vahe) maksustamine ehk kauba hinnale lisatud osa maksustamine. Kuna marginaal on brutosumma ja sisaldab käibemaksu, tuleb see maksustatava väärtuse leidmiseks jagada 1,20-ga.

Näiteks:

Ettevõtte A, kes on käibemaksukohuslane ostis ettevõttelt B, kes on samuti käibemaksukohuslane auto hinnaga 2700 €. Ettevõte B rakendas müümisel erikorda, mis tähendab, et ka ettevõte A saab edasimüümisel erikorda rakendada (täidetud on tingimus nr 3).

Ettevõte A müüb auto edasi 4500 €.

Saame marginaaliks 1800 € (4500-2700). Seega maksustamisele minev summa: 1800/1,2 = 1500 €

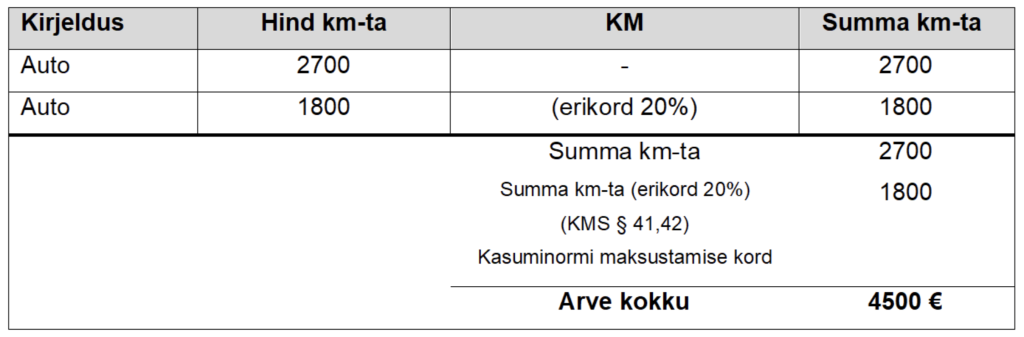

Seega peab ta müügiarve esitama järgmiselt:

NB! Tähele tuleb panna, et väljastatavale arvele ei märgita eraldi välja käibemaksusummat, kuigi riigile maksta tuleb see ikka. Samas ei saa kauba soetaja sisendkäibemaksu maha arvata.

Antud näites on käibemaksusummaks 300 € . (1500 + 20% = 1800 ; 1800 – 1500 = 300)

Lisaks – kauba müümisel erikorra alusel on maksukohustuslane kohustatud arvele märkima viite KMS §-le 41 või käibemaksdirektiivi artiklile 313. Seda ei pea tegema juhul, kui kaup müüakse füüsilisele isikule isiklikuks otstarbeks.

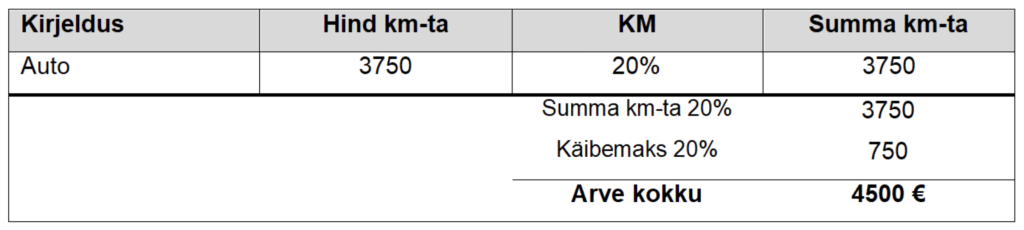

Kui aga erikorda ei rakendata siis oleks müügiarve järgmine:

Sellisel juhul oleks käibemaksusummaks 750 €, mis on tarvis riigile tasuda. Sellelt arvelt on võimalik ka kauba ostjal käibemaks endale tagasi küsida.

Kokkuvõtvalt võib maksumaksja käibemaksuseaduses väljatoodud tingimuste olemasolul valida, kas ta kasutab kaupade edasi müümisel erikorda, mis võimaldab maksta vähem makse või maksustab müügitehingu üldkorras nii nagu ikka ja maksab riigile käibemaksu terves ulatuses.